最終更新日:

最終更新日:

「リバースモーゲージって、どういう仕組みなんだろう?」「老後資金確保のためにリバースモーゲージを利用してみたい」「デメリットもよく聞くけれど、もしかして罠があるやばい制度なの?」とお悩みの方もいると思います。

今回は、リバースモーゲージの仕組みやメリット・デメリット、注意点、他の商品との比較についてわかりやすく解説します。興味のある方は、ぜひ参考にしてみてください。

目次

1. リバースモーゲージとは?

まずは、リバースモーゲージの仕組みやリバースモーゲージの類似商品との違いについて解説します。

リバースモーゲージの仕組み

リバースモーゲージとは、自宅を担保にして、金融機関から生活資金などの融資を受けることができる制度です。主に高齢者向けのローン商品(借入制度)になります。

リバースモーゲージは、銀行・住宅金融支援機構など金融機関が主に取り扱っています。リバースモーゲージを利用する金融機関によって条件(資金用途・対象物件など)が異なってきます。

※公的機関の制度もありますが、ここでは民間金融機関のリバースモーゲージについて解説します。

融資限度額についても金融機関や個人の審査内容によって異なりますが、一般的には自宅の担保評価額の50~70%といわれています。(例:自宅の担保評価額が2,000万円の場合、融資限度額は1,000〜1,400万円)

リバースモーゲージの契約期間中は、毎月利息のみの返済となります。債務者(本人)が亡くなった際に、自宅を売却することでローンが一括返済されるという仕組みです。

リバースモーゲージは直訳すると「リバース=逆」「モーゲージ=抵当権」という意味ですが、住宅ローンのような一般的なローンと逆の仕組みであるという意味合いがあります。

- ● 住宅ローン=毎月少しずつ返済して、最後に元金がなくなる

- ● リバースモーゲージ=毎月(または一括で)借り入れして、最後に返済

住宅ローンと比較するとリバースモーゲージはあまり馴染みのない商品かもしれませんが、次のようなお悩みがある方におすすめされることが多いです。

- ● 定年退職したけれど、住宅ローンが残っていて月々の支払いが大変

- ● 年金の収入や貯金だけで生活費を捻出するのは不安

- ● 生活費だけでギリギリなので、少し余裕が欲しい

住宅ローンなど一般的なローン商品は「元金+利息」を毎月返済しなければなりません。その点、リバースモーゲージは「利息のみ」の返済で月々の返済額を抑えられるので、老後資金に余裕を持たせることが可能になります!

毎月の返済負担が少ないという点がリバースモーゲージの大きなメリットといえるでしょう。

また、リバースモーゲージでは自宅の所有権はそのまま保持されます。つまり、融資を受けている期間も自宅はご自分のものであるということです。

自宅を担保にしたからといって退去させられるようなリスクもなく、これまで通り自宅に住み続けながら老後資金の融資を受けることができます。

リ・バース60との違いは?

「リ・バース60」という言葉をテレビCMなどでよく耳にする方も多いかもしれません。

リ・バース60とは、住宅金融支援機構と提携した金融機関が提供する60歳以上の方向けの住宅ローンのことです。各金融機関では、リ・バース60をベースにした商品が用意されており「リバースモーゲージ型住宅ローン」とも呼ばれています。

リ・バース60は「自宅を担保にした借入制度」「月々の支払いが利息のみ」という商品なので、一般的なリバースモーゲージと同じような内容になっています。しかし、資金用途については大きく異なります。

リ・バース60では、資金用途が住宅関係に限られています。リ・バース60の資金用途は以下のとおりです。

- ● 住宅の建設、購入

- ● 住宅の建て替え、リフォーム

- ● 住宅ローンの借り換え

- ● サービス付き高齢者向け住宅の入居一時金

一般的なリバースモーゲージでは、生活費や趣味・レジャーなどで融資資金を使うことが可能です。

しかし、リ・バース60では融資資金を生活費として使うことはできないので注意が必要です。

そのため、リ・バース60は「古くなってきた住宅の建て替え」「断熱工事やバリアフリー化」「戸建てからマンションへの住み替え」といったケースで利用されることが多いようです。

参考:【リ・バース60】お申し込み事例集 https://www.jhf.go.jp/loan/yushi/info/yushihoken_revmo/assets/img/400356873.pdf

「5.リバースモーゲージのデメリットと3大リスクとは?」でも解説しますが、現在リバースモーゲージを取り扱っている金融機関は多くないのが現状です。

リフォームや住み替えなど、住宅関係で資金に余裕が欲しい場合は、リ・バース60を検討してみるのも良いでしょう。

公的機関のリバースモーゲージとの違いは?

リバースモーゲージは、各自治体の社会福祉協議会など公的機関でも取り扱っており、正式名称は「不動産担保型生活資金」といいます。

東京都社会福祉協議会の不動産担保型生活資金では、土地評価額の70%程度・月30万円以内まで融資を受けることが可能です。

ただし、不動産担保型生活資金は原則65歳以上の高齢者・低所得世帯が対象となります。連帯保証人が必要で、資金用途は生活資金に限られています。

支援が必要な場合は、お住まいの地域の社会福祉協議会に相談することができますので、覚えておくとよいでしょう。

参考:東京都社会福祉協議会 不動産担保型生活資金貸付のご案内 https://www.tcsw.tvac.or.jp/activity/documents/2021-1fudousantanpo.pdf

リースバックとの違いは?

リースバックという制度を聞いたことがある方も多いかもしれません。

リースバックとは、自宅を売却した後もそのまま住み続けることができる不動産取引のことです。自宅を売却後に賃貸契約を結ぶことになります。

自宅を売却することで、まとまった資金を得ることができます。リバースモーゲージと同じく、老後資金などの資金が必要なときによく検討される商品です。

リースバックとリバースモーゲージは「自宅に住み続けることができる」という点で、一見同じように見えます。しかし、制度の内容には大きな違いがあります。

最も大きな違いは所有権のあり方です。リースバックは家を売却するので、所有権が失われてしまいます。

また、リースバックの契約内容によっては、業者から退去を求められるトラブル事例も発生しています。リースバックのトラブル事例やリバースモーゲージとの比較については、こちらの記事でも解説していますので、あわせてご覧ください。

リースバックは要注意?後悔しないためにメリット・デメリットを解説

リースバックの仕組みやメリット・デメリット、リバースモーゲージとの比較についてわかりやすく解説します。

2. リバースモーゲージの種類や利用条件

ここからは、リバースモーゲージの種類や利用条件について詳しく解説します。

リコース型とノンリコース型

リバースモーゲージには、大きく分けてリコース型とノンリコース型の2種類があります。主な違いは以下のとおりです。

| リコース型 | ノンリコース型 | |

|---|---|---|

| 債務者(本人)が 亡くなった場合 |

相続人がローンを返済する | 相続人が返済する必要はなし 自宅を売却することでローン完済となる |

| 金利 | 低い | 高い |

リコース型は、債務者(本人)が亡くなった場合、相続人がローンの返済をすることになってしまいます。しかし、これでは相続人の負担が大きくなってしまいますよね。

最近のリバースモーゲージでは、債務者が亡くなった時でも相続人に請求が及ばないノンリコース型が主流となっています。債務者が亡くなった時は、自宅を売却することでローンが完済されます。

住宅金融支援機構によると、2023年度にリ・バース60を申し込みした方の99%はノンリコース型を選択しているそうです。参考:リ・バース60公式サイト https://www.jhf.go.jp/loan/yushi/info/yushihoken_revmo/index.html

融資金額の受け取り方法

リバースモーゲージによる資金の受け取り方法は金融機関により異なりますが、受け取り方法は大きく分けて以下の3パターンです。

年金型

毎月定額を借り入れする方式です。年金のように毎月決まった金額が振り込まれるので、生活費として資金を使いたい場合に向いています。

一括型

契約時に融資限度額を一括で借り入れする方式です。建て替え・リフォーム費用や老人ホームの入居費用など、まとまった資金が必要な場合に向いています。

極度額型

融資限度額までなら、必要に応じて自由に借り入れができる方式です。「万が一のために融資枠が欲しい」という場合に向いています。

リバースモーゲージの審査・利用条件

リバースモーゲージが利用できる条件も金融機関によって異なりますが、一般的には次の項目が審査対象となります。

年齢

リバースモーゲージは高齢者向けの借入制度のため、利用対象を60歳以上に設定している金融機関が多いです。

一部の銀行では、50歳以上で利用できる場合もありますので、事前に確認しておくことをおすすめします。

担保となる自宅の評価額

リバースモーゲージは自宅を担保とし、その評価額によって融資限度額が決定します。

「5.リバースモーゲージのデメリットと3大リスクとは?」でも解説しますが、リバースモーゲージでは土地付きの戸建てのみを対象物件としている金融機関が多いです。

金融機関によってはマンションも対象となる場合もあります。しかし、築浅や立地の良い人気エリアのマンションのみが対象など条件付きであることが多いです。

一般的には、首都圏や一部の都市など地価が安定しているエリアが対象とされています。

返済能力

リバースモーゲージでは月々の支払いが利息のみであるため、通常の住宅ローンのような厳格な審査はありませんが、年金収入やその他の安定した収入を確認されることが多いです。

資金用途

一般的なリバースモーゲージでは生活資金に利用することが認められています。日々の生活費や、医療・介護費、趣味・レジャーなど幅広く活用することができます。

しかし、リ・バース60など、リバースモーゲージ型住宅ローンと呼ばれる商品については住宅関係の資金に限定されていますので注意が必要です。

3. 各金融機関のリバースモーゲージを紹介

各金融機関で提供しているリバースモーゲージの商品について、今回は一部の銀行を抜粋してご紹介します。

三井住友銀行

三井住友銀行ではリバースモーゲージについて、3パターンの商品を目的別に用意しています。

三井住友銀行オリジナルの「SMBCリバースモーゲージ」と、リ・バース60をベースにした「借り換え新時代」「住み替え新時代」といった商品です。それぞれのサービスで、資金用途や利用できる年齢などが異なります。

3つのパターンから、ご自身の資金用途に適したサービスを選択することができるので安心感がありますね。

参考:三井住友銀行 公式サイト https://www.smbc.co.jp/kojin/reverse-mortgage/smbc-mortgage/

りそな銀行

りそな銀行では「あんしん革命」という商品を提供しています。

不動産関連費用で利用できる「不動産購入プラン」と、資金用途自由の「ライフイベントプラン」の2パターンが用意されています。

また、りそな銀行の「あんしん革命」は50歳以上の方が対象になります。

多くの金融機関では、リバースモーゲージの利用条件を60歳以上としています。他の金融機関よりも年齢制限がゆるい点がりそな銀行の特徴です。

参考:りそな銀行 公式サイト https://www.resonabank.co.jp/kojin/reverse-mortgage/?bank=rb_unite

東京スター銀行

東京スター銀行は、東京都港区に本店を置く地方銀行です。

東京スター銀行では「充実人生」という商品を提供しています。「充実人生」では、代理人特約や終活サービスといった独自のサポートも用意しています。

参考:東京スター銀行 公式サイト https://www.tokyostarbank.co.jp/products/loan/reverse_mortgage/

「5.リバースモーゲージのデメリットと3大リスクとは?」でも解説しますが、リバースモーゲージでは対象物件を土地付きの戸建てのみに制限している金融機関が多いです。

一方、東京スター銀行では戸建てもマンションも対象になります。

また、契約者本人が亡くなった場合、配偶者による借り換えも可能です。(審査あり)

東京スター銀行のような地方銀行では、メガバンクと比較するとリバースモーゲージに力を入れている銀行が多いです。ぜひお近くの地方銀行で確認してみることをおすすめします。

4.リバースモーゲージのメリットとは?

ここからはリバースモーゲージのメリットについて解説します。リバースモーゲージの主なメリットは以下のとおりです。

- ● 月々の支払いが利息のみ

- ● 引っ越しの必要がない

- ● 高齢でも資金調達が可能

3つのメリットについて、順番に解説します。

メリット① 月々の支払いが利息のみ

リバースモーゲージの仕組みでも説明したように、リバースモーゲージの最大の特徴は毎月の支払いが利息のみであるという点です。

通常の住宅ローンとは異なり、元本の返済が不要なため、月々の支払い負担が軽減されます。これにより、年金収入のみの高齢者でも、生活資金を確保しやすくなるというメリットがあります。

メリット② 引っ越しの必要がない

リバースモーゲージを利用することで、自宅に住み続けながら資金を調達することが可能です。

高齢の方にとって、環境の変化は大きなストレスとなってしまいます。引っ越しや自宅を売却する必要がない点はメリットといえるでしょう。

メリット③ 高齢でも資金調達が可能

一般的なローンでは、年齢が高くなると審査が厳しくなることが多いです。一方で、リバースモーゲージは主に高齢者を対象とした商品です。

したがって年齢による制約が少なく、高齢者でも資金調達が可能です。老後の生活費や医療費、趣味のための資金など、さまざまな用途に利用できる柔軟性があります。

5.リバースモーゲージのデメリットと3大リスクとは?

これまでリバースモーゲージの仕組みやメリットを解説してきましたが、デメリットはあるのでしょうか?

まず、リバースモーゲージの主なデメリットは以下のとおりです。

- ● 担保となる不動産には制限がある

- ● 取り扱い金融機関が限られている

- ● 3大リスクがある

3つのデメリットについて、順番に解説します。

デメリット① 担保となる不動産には制限がある

金融機関によって異なりますが、リバースモーゲージで担保となる不動産には制限があります。そのため、ご自宅が以下の条件に当てはまるかどうか留意する必要があります。

- ● 土地付きの一戸建てであること

- ● マンションの場合はできるだけ築浅であること

- ● 住所が主要エリアにあること(首都圏など一部のエリアのみ対象の場合が多い)

リバースモーゲージでは土地付きの戸建てや一部のマンションを対象としている金融機関が多く、全ての不動産が対象物件となるわけではありません。

担保として評価されるのが基本的に土地の評価額であるため、地価が安定しているエリアであるということが条件となります。一般的には、首都圏や一部の都市などが対象となっています。

金融機関によって対象となるエリアが異なりますので、事前に確認しておくことをおすすめします。

デメリット② 取り扱い金融機関が限られている

リ・バース60(リバースモーゲージ型住宅ローン)のみ取り扱っている金融機関は多いですが、金融機関独自のリバースモーゲージを展開している金融機関は現在限られています。

金融機関独自のリバースモーゲージを取り扱う主な金融機関は、以下のとおりです。

- ● 三井住友銀行

- ● りそな銀行

- ● 楽天銀行

- ● 東京スター銀行

- ● きらぼし銀行

- ● 千葉銀行

- ● 横浜銀行

住宅関連の資金が必要な場合はリ・バース60でも適していますが、それ以外の生活資金が必要でリバースモーゲージを利用したい場合は、金融機関の選択肢が限られてしまいます。

デメリット③ 3大リスクがある

リバースモーゲージには、以下の3つの大きなリスクが伴うといわれています。

金利上昇リスク

リバースモーゲージの金利は、変動金利を適用しています。また、住宅ローンの変動金利とは違って大幅な優遇措置などもありません。そのため、リバースモーゲージの金利相場は2~3%台といわれています。

2024年10月には一部金融機関で変動金利が引き上げとなりましたが、今後も変動金利は上昇リスクがあります。金利が上昇すると毎月の返済額が増えてしまうため、金利上昇リスクは大きなデメリットであるといえるでしょう。

金利の動向について確認したい方は、毎月更新のこちらの記事もご確認ください。

住宅ローン金利の最新情報と今後の動向について解説します。

長生きリスク

長生きリスクとはどういう意味だろう?と思う方もいるかもしれません。

リバースモーゲージは基本的に、契約者本人が亡くなる時まで借り入れすることができます。長生きしたことで、支払い続ける利息が増え続けてしまうことや、当初想定していた借入金額だけでは生活費が不足してしまうリスクが考えられます。

資金不足を補うつもりが、逆に資産がなくなってしまうという可能性も考えられるので、リバースモーゲージには長生きリスクがあるといわれています。

担保評価下落リスク

リバースモーゲージの融資上限額は、担保となる自宅の評価額で決定されます。担保不動産については、数年に1回、評価の見直しを行っている金融機関もあります。

万が一、不動産相場が悪化して自宅の評価額が下がってしまった場合、それに応じて融資限度額が引き下げられてしまうというリスクが考えられます。

このようなリスクを避けるためには、融資限度額の上限まで借り入れするのではなく、余裕を持った借り入れをするのが無難といえるでしょう。

6.まとめ

今回は、リバースモーゲージについて解説しました。

リバースモーゲージを上手に利用すれば、少ない負担で老後資金を有効活用できます。しかし、住宅ローンなど一般的なローンよりも認知度が低く、高齢者にとっては仕組みも少し分かりずらいかもしれません。

ご家族で老後資金の確保に悩んでいる方がいる場合は、メリット・デメリット・注意点を把握した上で一緒に検討してみることをおすすめします。

また、類似商品でリースバックについても解説しましたが、弊社代表の沖はリースバックの危険性についてこちらの動画で説明しています。あわせてご覧ください。

リバースモーゲージだけではなく、不動産に関わる取引全般については情報収集が非常に重要です。

とはいえ、どういった情報収集をどうすれば良いか分からないという方も多いでしょう。

そんな方におすすめしたいのが、当サイト住まいサーフィン代表の沖有人が過去に出演した動画メディアです。ぜひご覧ください。

▼PIVOT 5年後、都心のマンションはどれだけ値上がりするのか?

▼NewsPicks プロだけが知る「令和の不動産売買」【沖有人vs中山登志朗】

このような動画などで情報収集をしつつ、最終的には資産価値の高い住宅購入を行い、リスクヘッジする事が重要ではないかと考えます。

例えば、中古マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「スーモ等で見つけた物件が6,000万円で売出されている。この駅でこの価格少し高い気がするけど、本当に適正な価格なのだろうか?」

- ● 「適正な価格(沖式査定額:5,400万円)が分かれば、指値(値下げ交渉)を入れて、自分の予算内である5,500万円で強気に交渉出来るのになあ。。」

- ● 「どのサイトも適正な価格が分からないし、表示されていても、マンション単位で大雑把、お部屋毎に間取り、向き、階数を考慮されていない気がする」

住まいサーフィンの各物件詳細ページでは、お部屋毎に価格査定を行っています。

これにより、購入検討しているお部屋の「適正価格」を正確に把握することができます。

物件詳細ページの便利な活用方法は、下記の動画でさらに詳しくご説明しております。

例えば、新築マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「将来値下がりしないか心配。資産性があるかどうか簡単に分かったら良いな」

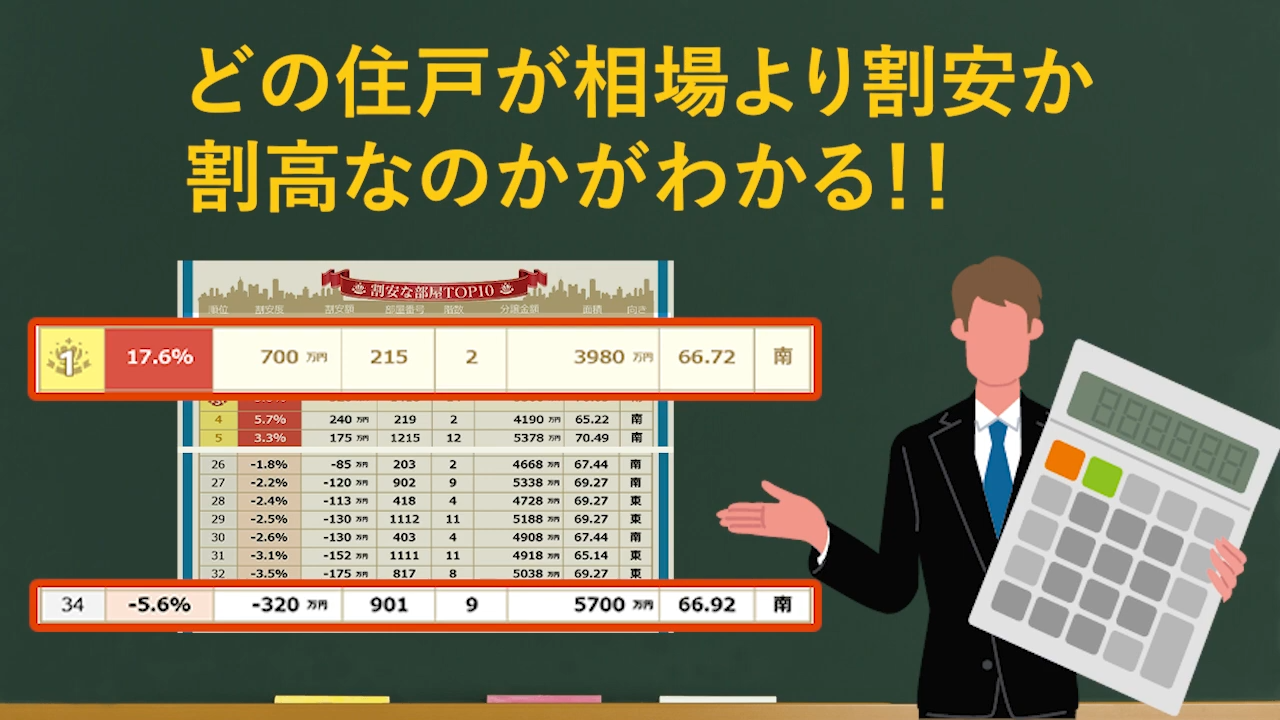

- ● 「階数や間取りで価格がバラバラ。どの部屋が一番お得で割安なのか分かったら良いな」

住まいサーフィンの各物件詳細ページでは、将来の資産性が一目で判断できる「儲かる確率」を公開しています。

また、「住戸比較レポート」は住戸別の割安度がランキングで確認できるため、お得なお部屋がすぐに見つかります。

儲かる確率や住戸比較レポートは、会員であれば、無料で利用できます。

でもなぜ、住まいサーフィンに出来て、他のサイトには出来ないの?と疑問を持つかもしれません。

そこには、住まいサーフィンにしかない3つの理由があります。

住まいサーフィン独自の特徴

- 1.広告サイトではないため、売主への忖度が不要

- 2.サイト開設25年と老舗であるが故に、過去から蓄積されたビッグデータを保持・分析している

- 3.不動産業者、金融機関、REITといったプロにコンサル及び情報提供している精緻なデータを活用している

しかしなぜ、こんなに有用なデータを無料で公開するの?と怪しく感じる方もいるのではないでしょうか。確かに怪しいですよね。

その理由として、住まいサーフィンを開設した代表の沖有人が掲げる理念があります。

それは不動産売買における情報の非対称性を無くすことです。

昔から、不動産業者は売り手に不利益となる情報を隠すため、騙されて損をする消費者が後を絶ちません。

そんな消費者を減らすために、住まいサーフィンで購入に役立つ情報を無料公開し、理論武装してほしいとの思いがあります。

住まいサーフィンは、購入検討する全ての消費者に情報を活用してもらうため、有料ではなく無料で情報提供を行っています。

ただし、運営にはお金がかかります。

そのため、不動産業者や金融機関等の企業にコンサル提供を行い利益を得ることで、住まいサーフィンの無償利用を実現しています。

無料会員登録するだけで、全ての情報が確認できリスクなく始められます。

退会も簡単に出来ますので、まずは気軽に登録して、マンション購入を成功させましょう!

簡単無料登録はこちらから!

マンション購入に役立つコラム記事

- SUUMOとの違い

- 資産性とは?

- 購入メリット

- 購入の流れ

- 最適な購入時期

- 必要な初期費用

- 女性のマンション購入

- 独身のマンション購入

- 中古マンション失敗談

- 築20年マンション

- マンションと戸建て比較