![]() 最終更新日:

最終更新日:

住宅ローンは、変動金利と固定金利どちらがいいのでしょうか。

近年は変動金利が低水準のため、変動金利を選ぶ方が多いです。しかし、金利は上昇局面に入っているので固定金利の方が安心だと思う方もいらっしゃるでしょう。

今回の記事では、変動金利と固定金利のそれぞれのメリットや向いている人、2025年4月最新の相場について解説します。

過去の金利推移や住宅ローンに関するよくある質問もご紹介するので、借り換えするか悩んでいる方もぜひご覧ください。

目次

1. 変動金利と固定金利の特徴やメリット・デメリット

まずは、変動金利と固定金利それぞれの特徴についてご説明します。

.png)

変動金利とは

変動金利とは、金利の変動によって返済額が変わる金利タイプです。

金利は半年に1回のペースで見直されます。頻繁に金利が変動しそうで不安に感じる方もいると思いますが、変動金利には次の2つのルールがあります。

- ● 5年ルール:5年間は返済額が変わらない

- ● 125%ルール:前回の125%以上を超える返済額にはならない

半年に1回金利が見直されていても、実際に返済額が変動するのは5年に1度です。

また、125%ルールにより返済額が急激に増加することがないため、返済できなくなるリスクが下がります。

ただし、5年間返済額が同じでも、金利が変われば返済額の内訳(元金と利息の割合)は変化します。金利が上昇すれば、利息の割合が大きくなるということです。

また、125%ルールで抑えられた返済額(元金)については、次の5年間に回されています。

元本の減りが遅くなることで、結果として利息総額は大きくなってしまうのでご注意ください。

未払い利息などがあった場合には、最終返済時に清算されます。

金利の変動具合によっては最終返済時に大きなリスクを背負う可能性があります。

なお、一部の金融機関では、変動金利でも上記2つのルールが適用されません。また、元金均等返済方式を選んだ場合も、2つのルールが適用されないことが多いです。

固定金利とは

固定金利とは、金利が一定の金利プランです。

返済期間中ずっと固定のものもあれば、一定期間だけ固定にする「期間選択型固定金利」もあります。

例えば、10年固定で元利均等返済(毎月返済額が一定)を選ぶと、最初の10年間は支払額が変わりません。そして、11年目には変動金利か固定金利のどちらかを選択することになります。

仮に、固定期間中に金利が上がっていても、適用金利は変わらないので得をします。逆に、金利が下がっていると損をする仕組みです。

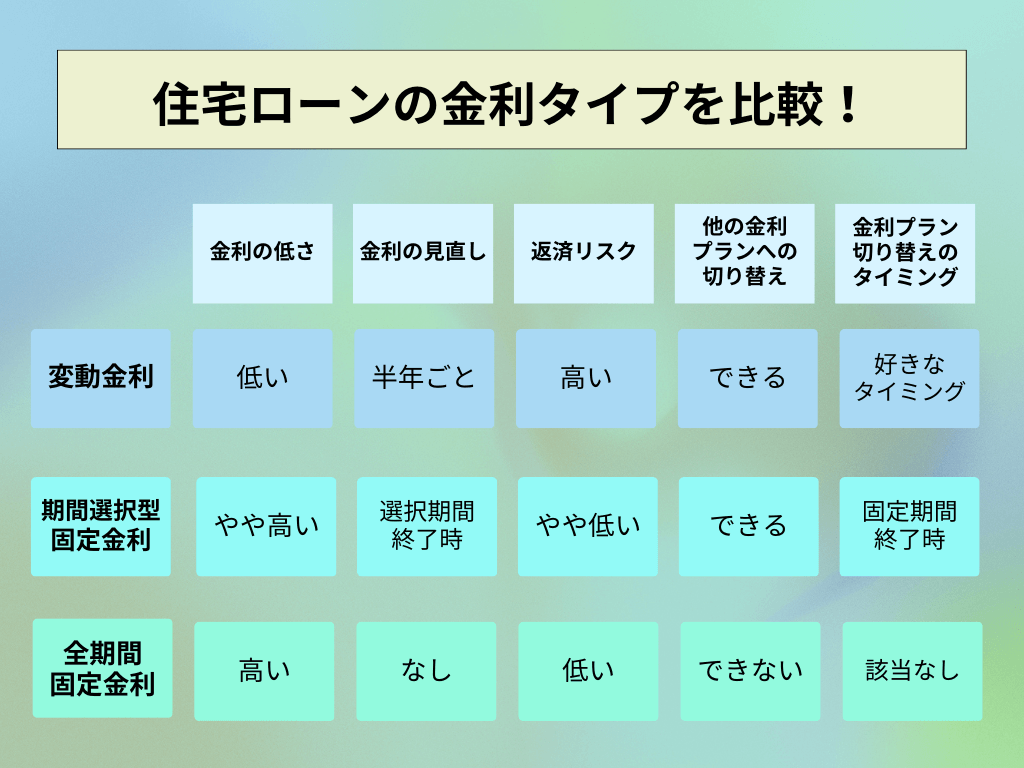

金利タイプを比較

それでは、変動金利と固定金利を比べてみましょう。

固定金利については、期間選択型と全期間で分けています。

また、変動金利と固定金利(期間選択型・全期間)のメリットとデメリットはこのようになっています。

| メリット | デメリット | |

|---|---|---|

| 変動金利 | ・金利が低いため3つのメリットがある ①返済額が抑えられる ②借入金額が増やせる ③審査が通りやすい ・返済リスクに対する2つのルールがある ・しばらく金利が変動していない |

・返済額が上昇するリスクがある ・常に金利情報をチェックする必要がある ・2つのルールで先送りされた返済額は 最終返済時に支払わなければならない |

| 期間選択型 固定金利 |

・好きな期間だけ金利を固定できる ・期間終了後に変動か固定を再度選べる ・全期間型と比べて金利が低い |

・変動金利より金利が高い ・期間終了したら再度金利プランを 検討しないといけない ・当初の金利が低くても、期間終了後に 引き下げ幅が少なくなることがある |

| 全期間 固定金利 |

・全期間返済額が変わらなくて安心 ・金利の変動をチェックする必要がない |

・他の金利プランよりも金利が高い ・金利の上昇がないと支払額で損をする |

2. それぞれの金利タイプはどんな人におすすめ?

それでは、それぞれの金利タイプはどんな人に向いているのでしょうか。

それぞれの金利がおすすめな人について、詳しく見ていきましょう。

なお、どの金利タイプが人気なのかについては、記事後半の「住宅ローンに関するよくある質問」で解説しています。

変動金利

変動金利の最大の魅力は、低金利なところです。

2025年4月現在は、0.6~0.7%台前後の金融機関が多くなっていて、金融機関によっては0.5%台で借りられることもあります。

5年ルールと125%ルールがあるので、月々の返済額が一気に上がることはないという点も安心です。

低金利であるうちに繰り上げ返済※を積極的にして早めに完済をしたい方や、返済途中に売却して住み替えをする予定の方にも向いています。

一部繰り上げ返済をした場合、5年ルールの有無にかかわらず再計算が行われます。総返済額は減りますが、金利上昇局面の場合は月々の返済額が増えることはあります。

ただし、先ほどもご説明したように、最終返済時に金利上昇分を返済しなければならないというリスクは存在します。

過去には固定金利より変動金利の方が高かった時代もあるので、経済動向を確認せずに楽観視するのは危険です。

期間選択型固定金利

期間選択型固定金利は、一定期間は返済額を安定したいという人にぴったりです。

全期間固定金利より金利が低く、また、選択した固定期間が短いほど金利は低くなります。

期間終了後は変動金利を選択することもできるので、今の時点で変動金利を選ぶのは怖いという方にはいいでしょう。

しかし、期間選択型の中には「当初期間引き下げプラン」という商品があります。

住宅ローンは、金融機関ごとに店頭(基準)金利があり、その金利から一定数を引き下げるという仕組みです。

当初期間引き下げプランの場合は、選択した固定金利の期間は大幅に引き下げられますが、期間終了後の引き下げ幅が小さいことがよくあります。

| 金利タイプ | 引き下げ幅 |

|---|---|

| 変動金利 | -2.0% |

| 10年固定金利 (当初期間引き下げプラン) |

当初10年:-2.5% 期間終了後:-1.5% |

上記例で期間終了後に変動金利を選択した場合で、そのときの店頭金利(変動)を3%としましょう。最初から変動金利を選んでいる場合は適用金利が1%になりますが、当初固定期間終了後に変動金利を選んだ人の適用金利は、1.5%になります。

このように同じ変動金利でも、適用金利が高くなることがあります。

金融機関によっては、引き下げ幅がずっと一定の「全期間引き下げプラン」があるので、固定期間終了後の金利が心配な方はそちらを選んでも良いでしょう。

期間選択固定金利に限った話ではありませんが、適用金利だけに注目せず、よく要件を確認することが大切です。

全期間固定金利

全期間固定金利は金利が高いですが、借りている間はずっと同じ金利になります。

全期間固定としてはフラット35が有名です。フラット35は他の金利プランよりも審査に通りやすいので、団信に加入できない人や、自営業や転職したばかりの人など収入が不安定な人にいいでしょう。

しかし、他の金利タイプに比べると金利は高めなので、変動金利を選んだ場合よりも損をする可能性があります。

また、途中で他の金利タイプに変更することもできないということも念頭に入れておきましょう。

こんな人におすすめ!ポイントまとめ

| 変動金利 | ・返済額を抑えたい人 ・多少金利が変動しても返済する余裕がある人 ・定期的に、金利や経済動向のチェックができる人 |

|---|---|

| 期間選択型固定金利 | ・一定期間、返済額を安定させたい人 ・時代に合わせて金利タイプを選びたい人 ・確実なマネープランを立てたい人 |

| 全期間固定金利 | ・お得さよりも安定を求める人 ・金利や経済動向を追うのが苦手な人 ・借入期間が短い人 |

それぞれの金利タイプの相場はどれくらいなのでしょうか。また、過去からどういう風に推移してきたのか、気になりますよね。

記事後半では過去の推移と、これからの金利推移について解説しています。

3. 今の住宅ローン金利相場はどれくらい?どうやって決まるの?

この章では、2025年最新の住宅ローン金利相場はどれくらいなのか見ていきます。

変動金利と固定金利の基準

金利相場を見る前に、まずはそれぞれの金利がどのような基準で決められるのかをご説明します。

多くの金融機関において、変動金利は短期プライムレートを基準としています。

短期プライムレートとは、銀行が最優良(業績が良い、信用できる)企業にお金を貸し出す際の「最優遇貸出金利」のうち、1年以内の短期貸出金利のことです。

短期プライムレートの変動は、日本銀行の政策金利に左右されます。

一方固定金利は、長期金利(代表的なものが、10年国債の利回り)を基準として決定します。

国債とは国が発行する債券で、国は投資家からお金を借り入れて、一定の利子を支払います。

利回りとは投資金額に対する利益の割合のことで、償還期間が10年のものを10年国債といいます。

長期金利(10年国債利回り)は、主に市場の動きによって決まります。

日本の10年国債利回りは2024年10月頃から上昇傾向で、12月末頃からは上昇幅が大きくなっています。

上昇している主な要因は、投資家の中で「1月に(政策金利の)追加利上げをしたばかりだが、早い時期にさらなる利上げをするのではないか」という見方が広がっているからです。政策金利が利上げされる見通しになれば、より高い利回りを求めて国債から資金を引き出し、他の投資商品に資金を移す投資家も出てきます。

さらに、3月27日には一時1.59%台となり、2008年以来・約16年5ヶ月ぶりの高水準に達しました。

しかし、3月31日には、アメリカの景気後退懸念により日本の10年国債利回りも低下。トランプ氏による関税で世界景気が下振れとなるリスクがあり、株式よりも安全性が高い債券を買い求める人が増えたためと考えられます。

このように、固定金利は変動金利よりも変動しやすいのが特徴です。今後も金利上昇する可能性があるため、より一層動向を注視する必要があります。

現在の住宅ローン金利相場

それでは、現在の金利相場がどのようになっているのか見てみましょう。

2025年4月現在、それぞれの金利タイプの相場はこのようになっています。

| 金利タイプ | 相場 |

|---|---|

| 変動金利 | 0.6%~0.7%台前後 |

| 10年固定金利 (当初期間引下げ) |

1.6%~2.0%台前後 |

| 10年固定金利 (全期間引下げ幅一定) |

2.1%~2.8%台前後 |

| 35年固定金利 (民間金融機関の全期間固定金利) |

2.2%~2.8% |

| フラット35 (全期間固定金利) |

1.94%~2.05% |

これはあくまで相場であり、金融機関によって、金利は大きく異なります。

また、金融機関によって団信などの諸条件も様々なので、金利以外の部分についても確認した上で検討することが大切です。

住まいサーフィンでは、以下の記事を毎月更新しています。

最新の金利相場については、こちらをご確認ください。

最新の金利相場について解説をし、タイプ別に金利を比較します。

4. 過去の住宅ローン金利はどうなってる?

現在の金利相場を確認したので、次は過去の住宅ローン金利はどうだったのか推移を見てみましょう。

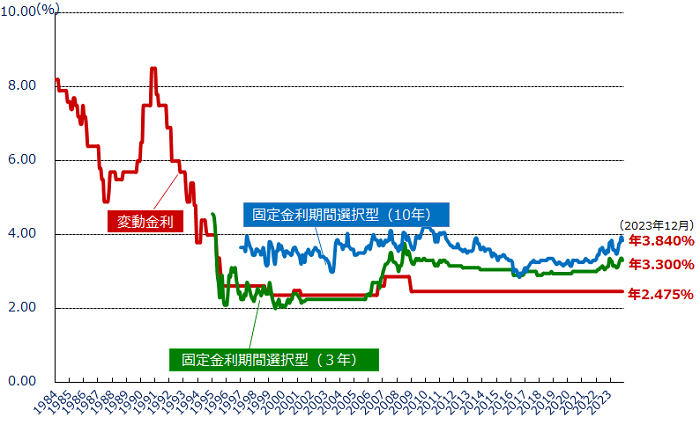

変動金利と期間選択型固定金利の推移

出典:フラット35「民間金融機関の住宅ローン金利推移(変動金利等)」

上記グラフは、変動金利及び期間選択型固定金利の推移を表しています。

バブル期の終盤である1990年代前半には、変動金利は8%を超えたこともありました。

しかし、2000年に入ってから20年以上、変動金利はほとんど大きな変化はしていなかったことが分かります。

変動金利は変化していなかったのに、なぜ金利が安いと言われているの?

ここで、「20年以上変動金利は変化していなかったのに、なぜ去年までは超低金利時代と言われていたのか?」と疑問に思う方もいるかもしれません。

各金融機関は、先ほどもご説明したように「店頭(基準)金利」を設定しています。

店頭金利を「定価」と考えると分かりやすいでしょう。

実際に適用される金利は、その店頭金利からさらに引き下げられたものになります。

適用金利の算出方法

適用金利=店頭(基準)金利-引き下げ金利

例えば2025年4月の三菱UFJ銀行(ネット申し込み住宅ローン)では、以下のようになっています。

| 変動金利の店頭金利 | 2.875% |

|---|---|

| 変動金利の引き下げ金利 | -2.200% ~ -2.280% |

| 変動金利の適用金利 | 0.595%~0.675% |

参考:三菱UFJ銀行 住宅ローン(https://www.bk.mufg.jp/kariru/jutaku/index.html)

実際に適用されるのは、0.595%~0.675%です。適用金利は、申込内容や審査結果によって決定します。

三菱UFJ銀行の変動金利「ずーっとうれしい金利コース」は、今後店頭金利が変わっても、「-2.200%~-2.280%」はずっと引き下げられるという仕組みになっています。

.png)

最近まで「超低金利時代」と言われていたのは、この引き下げられる金利の幅が以前よりも大きいからです。特にネット銀行も多く参入するようになってからは、競争率が高い状態となっています。

そして、金利上昇局面の今も、各金融機関の競争は続いています。金利優遇の幅を大きくする、団信を充実させる、独自の優遇制度やキャンペーンをするなどして、差別化を図っている状況です。

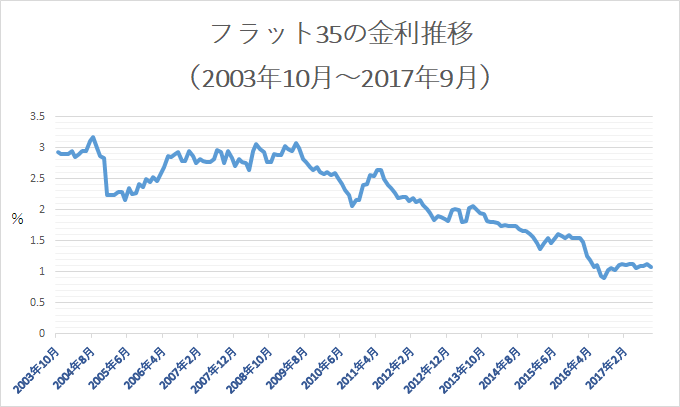

フラット35の金利推移

全期間固定金利の代表でもあるフラット35の金利推移についても見ていきましょう。

フラット35は2017年10月から団信の制度が新しくなりました。

住宅支援機構の団信に加入するかどうかで金利が変わるので、別々のグラフにします。

以下グラフは、旧団信である2003年10月~2017年9月の推移を表しています。

借入期間35年以上・旧団信

2013年には2%以内に落ち着いていますが、それ以前は3%台を超えるときもありました。

1ヶ月で金利が0.6%下がったこともあります。

新機構団信となってから現在までの約6年間の推移は以下のようになっています。

借入期間35年以上、団信加入(新機構団信)

わずかな増減を繰り返していましたが、2017年からの5年間ずっと1.3~1.5%前後で大きな変化はありませんでした。

しかし、2022年頃から上昇が始まり、2023年は月によっては2%近くになることも。2025年も上昇傾向が続いており、2025年4月のフラット35の金利は1.94%(借入期間21~35年、団信あり、自己資金10%以上)となっています。

フラット35の金利推移参考:【フラット35】借入金利の推移(https://www.flat35.com/kinri/kinri_suii.html)

5. 住宅ローンに関するよくある質問

最後に、住宅ローンに関してよくある質問にお答えします。

固定と変動、どっちが人気?

住宅金融支援機構の「住宅ローン利用者調査(2024年10月)」によると、77.4%の人が「変動金利」を選択しているようです。

2019年度の同調査では変動金利を選択した人は59%だったため、数年前よりも変動金利の人気が高くなっています。

低金利であることに加えて、住宅価格が高騰していて月々の返済負担を減らすために変動金利を選択する方が多いと推測されます。

住宅ローン利用者が利用した金利タイプ(2024年10月調査)

| 変動金利 | 77.4% |

|---|---|

| 期間選択固定金利 | 13.5% |

| 全期間固定金利 | 9.0% |

参考:住宅金融支援機構 住宅ローン利用者の実態調査(https://www.jhf.go.jp/about/research/loan_user.html)

日銀が追加利上げ!2025年の金利はどうなるの?

変動金利は、長年低水準のまま、変動がほぼない横ばいな状態が続いていました。

変動金利の増減は日銀の動向次第ですが、日銀は2025年1月24日に政策金利の追加利上げを決定。

具体的には、無担保コールレートが0.50%程度で推移することになりました。

無担保コールレートと、変動金利の基準となる「短期プライムレート」は違うものです。

- 無担保コールレート:金融機関同士が無担保で資金を借りて、翌日に返済する取引にかかる金利→政策金利

- 短期プライムレート:金融機関が最優良企業にお金を貸し出す際の「最優遇貸出金利」のうち、1年以内の短期貸出金利→変動金利の基準

短期プライムレートは、無担保コールレートを参考にして各金融機関が独自に決定する利率になります。無担保コールレートが上がれば短期プライムレートが上がって、その後変動金利の基準金利も上がるという仕組みです。

2025年1月の利上げによって、既に住宅ローンを返済中の人は、2025年7月返済分から影響が出るケースが多いと考えられます。

記事前半で解説した「5年ルール」が適用されている場合は、直ちに返済額が増えるわけではありません。しかし、返済額における利息の割合は大きくなります。

新規借り入れや借り換えについても、多くの金融機関では4月の借り入れ分から影響が出ています。

しかし、すべての金融機関の最優遇金利が0.25%上昇しているわけではありません。基準金利が上がったタイミングで、引き下げ幅を拡大させた金融機関もありました。住宅ローン契約者獲得競争は激しくなっているので、複数の金融機関を比較検討するようにしましょう。

今後も変動金利はゆるやかに上昇していく可能性があります。2025年3月18・19日の金融政策決定会合では政策金利の据え置きが決まりましたが、一部の専門家は「6~7月に利上げするのではないか?」と予想しています。経済・物価状況によっては、2025年度にあと1~2回利上げがあるかもしれません。そのため、変動金利を選択する人は計画的な貯蓄をすることをおすすめします。

また、金利が上下しやすい固定金利については、変動金利以上に先を予想することが難しくなっています。

現状としては上昇傾向となっているので、固定金利もこの先上がっていく可能性が高いと思われます。固定金利はタイミングが重要です。経済動向のチェックは欠かさず行いましょう。

以下の記事では、住宅ローンの金利推移について詳しく解説しています。毎月更新しているので、最新情報はこちらをご覧ください。

住宅ローンの金利推移について解説をし、住宅ローンを借りるのに相応しいタイミングについてもお伝えします。

固定と変動、どっちが良いか選べない場合はどうすればいい?

変動金利と固定金利、どちらが良いか選べないというときには「ミックスローン」にするという方法があります。

金融機関によっては、固定金利と変動金利を組み合わせた商品が用意されています。

自分で固定と変動それぞれの設定額を決められるので、リスクを回避したい・なるべく金利は安くしたいなど希望に応じて柔軟に選択できます。

さらに、一部の金融機関は返済期間も別々に決められるので、先に片方の金利タイプだけ完済するということも可能です。

しかし、メリットだけではありません。

デメリットの1つとして、事務手数料が契約2本分かかってしまうことが挙げられます。

また、変動金利と固定金利それぞれのメリットが生かせずに結局は後悔するということも考えられます。

本当にミックスタイプにするのか、またその場合は設定額をどうするのかはしっかりと検討しましょう。

借り換えした方がお得になるケースもある?

固定金利で借り入れたけど、やっぱり変動金利で借り入れたい。

日銀の利上げの影響で金利が上がった。他の金融機関の方が金利が安い上に、団信も充実している。

今の住宅ローンだと損してるかも・・・。

このようなときには、住宅ローンを借り換えするという方法があります。

借り換えとは、携帯電話のキャリア変更のようなイメージです。

借り換えには、例えば下記のメリットがあります。

- ● 金利が下がったことで、総返済額を減らせる

- ● 月々の返済額を今より抑えることができる

- ● 団信の内容を手厚くすることができる

金融機関によっては、新規で借り入れするよりも借り換えの方が金利が低くなっていることもあります。

しかし、借り換えをするには諸費用が必要です。

本当に借り換えをすると得になるのかは、個別に検討してみないと分かりません。

借り換えについては、下記の記事で詳しく解説しています。

住宅ローン借り換えのメリットとは?金利を見直すときの注意点まで徹底解説!

借り換えのタイミング、メリット・デメリット、注意点を解説します。

6.まとめ

今回の記事では、変動金利と固定金利のそれぞれの特徴やおすすめの人、金利推移などについて解説しました。

住宅ローンは金利タイプによっては切り替えをすることができますし、手数料や手間はかかりますが借り換えも可能です。

住宅ローンの事情は時代と共に変化します。

住宅金融支援機構の調査によると、2007年度には変動金利を選択した人の割合は3割以下でした。

参考:住宅金融支援機構「住宅ローン利用者調査」(https://www.jhf.go.jp/about/research/loan_user.html)

一度住宅ローンを借りたらそこで満足をせず、返済が終わるまではご自身にとって何が最適なのか情報収集を続けることがポイントです。

また、住宅ローンは低金利が続いていますが、マンション価格の高騰は続いています。

物件価格の高騰以外にも、将来の金利上昇、建築費高騰、人口減少といった不安要素は多くあります。マンション購入で後悔しないためには、より一層の情報収集が重要です。

とはいえ、どうすれば良いか分からないという方も多いでしょう。

そんな方におすすめしたいのが、当サイト住まいサーフィン代表の沖有人が過去に出演した動画メディアです。住まい選びの参考になるので、是非ご覧ください。

▼PIVOT 5年後、都心のマンションはどれだけ値上がりするのか?

▼NewsPicks プロだけが知る「令和の不動産売買」【沖有人vs中山登志朗】

このような動画などで情報収集をしつつ、最終的には資産価値の高いマンション購入を行い、リスクヘッジする事が重要ではないかと考えます。

例えば、新築マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「将来値下がりしないか心配。10年後に価格がいくらになるのか簡単に分かったら良いな」

- ● 「万が一売ることになっても、売却額より住宅ローン残債の方が多かったらどうしよう。売却時点の予想利益が分かったら良いな」

住まいサーフィンの各物件詳細ページでは、将来の資産性が一目で判断できる「沖式マンション10年後予測」を無料公開しています。

「値上がりシミュレーション」機能を使えば、5年後・10年後の将来価格をベストケース・標準ケース・ワーストケースの3つのシナリオで具体的にシミュレーションできます。

物件価格や金利を入力すればその場で自由にシミュレーションできるので、購入するべきか悩んでいる方にぴったりです。

さらに、「含み益シミュレーション」機能では、値上がりしたマンションを売却した場合に、実際に得られる利益を試算した結果を確認できます。

また、中古マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「スーモ等で見つけた物件が6,000万円で売出されている。この駅でこの価格少し高い気がするけど、本当に適正な価格なのだろうか?」

- ● 「適正な価格(沖式査定額:5,400万円)が分かれば、指値(値下げ交渉)を入れて、自分の予算内である5,500万円で強気に交渉出来るのになあ。。」

- ● 「どのサイトも適正な価格が分からないし、表示されていても、マンション単位で大雑把、お部屋毎に間取り、向き、階数を考慮されていない気がする」

住まいサーフィンの各物件詳細ページでは、お部屋毎に価格査定を行っています。

これにより、購入検討しているお部屋の「適正価格」を正確に把握することができます。

物件詳細ページの便利な活用方法は、下記の動画でさらに詳しくご説明しております。

「沖式マンション10年後予測」や「割安判定」は、会員であれば、無料で利用できます。

でもなぜ、住まいサーフィンに出来て、他のサイトには出来ないの?と疑問を持つかもしれません。

そこには、住まいサーフィンにしかない3つの理由があります。

住まいサーフィン独自の特徴

- 1.広告サイトではないため、売主への忖度が不要

- 2.サイト開設25年と老舗であるが故に、過去から蓄積されたビッグデータを保持・分析している

- 3.不動産業者、金融機関、REITといったプロにコンサル及び情報提供している精緻なデータを活用している

しかしなぜ、こんなに有用なデータを無料で公開するの?と怪しく感じる方もいるのではないでしょうか。確かに怪しいですよね。

その理由として、住まいサーフィンを開設した代表の沖有人が掲げる理念があります。

それは不動産売買における情報の非対称性を無くすことです。

昔から、不動産業者は売り手に不利益となる情報を隠すため、騙されて損をする消費者が後を絶ちません。

そんな消費者を減らすために、住まいサーフィンで購入に役立つ情報を無料公開し、理論武装してほしいとの思いがあります。

住まいサーフィンは、購入検討する全ての消費者に情報を活用してもらうため、有料ではなく無料で情報提供を行っています。

ただし、運営にはお金がかかります。

そのため、不動産業者や金融機関等の企業にコンサル提供を行い利益を得ることで、住まいサーフィンの無償利用を実現しています。

無料会員登録するだけで、全ての情報が確認できリスクなく始められます。

退会も簡単に出来ますので、まずは気軽に登録して、マンション購入を成功させましょう!

簡単無料登録はこちらから!

併せて読みたい:住宅ローンをフルローンで組む!将来的な金利上昇を見込むならお得?

マンション購入に役立つコラム記事

- SUUMOとの違い

- 資産性とは?

- 購入メリット

- 購入の流れ

- 最適な購入時期

- 必要な初期費用

- 女性のマンション購入

- 独身のマンション購入

- 中古マンション失敗談

- 築20年マンション

- マンションと戸建て比較

住宅ローンとお金

年収別のマンション購入

子育て世帯のマンション購入