![]() 最終更新日:

最終更新日:

マイホーム購入は人生の中でも大きな買い物です。

大きな買い物であっても人生で1度だけではなく、自宅を売却して新しい家に住み替えをする人もいます。

住み替えをするときに2度目の住宅ローンを借りるケースも多いでしょう。

住宅価格が高騰しているものの、今はかなり低金利ですし、住宅ローン控除もあるのですごくお得に借りられます。

しかし、実は住み替えをするときには住宅ローン控除を利用できないことがあるのです。

今回の記事では、住み替え時の住宅ローン控除と自宅売却時に利用できる税金の特例について詳しく解説します。

目次

1. 住宅ローン控除の概要と利用要件

まずは、住宅ローン控除とはどのような制度なのか見ていきましょう。

住宅ローン控除(住宅借入金等特別控除)は、住宅ローンを組んで家を購入すると、所得税や住民税が一定期間減税される制度です。住宅ローン減税とも言われています。

控除される金額や期間は、購入した住宅・入居の時期・住宅ローンの残高などによって変わってきます。

2024年以降に新築住宅に入居する場合、住宅ローン減税を受けるためには省エネ基準適合以上の住宅性能である必要があります。

例えば新築のZEHマンションへ2024年に入居した場合、上限額は3500万円となり、年間最大24万5000円の減税を13年間受けることができます。

同じ条件でも子育て世帯と若者夫婦世帯の場合は、上限額は2023年入居と同じ4500万円が適用され、年間最大31万5000円の減税を13年間受けることができます。

住宅ローン控除は昔からある制度ですが、たびたび改正されています。直近では2024年から、以下2点について変更となりました。

- ① 子育て世帯と若者夫婦世帯については、2024年度の入居でも2022年・2023年入居と同じ限度額を適用する

- ② 新築住宅の床面積条件を40㎡以上に緩和する措置を1年間延長する

また、2022年の改正では、控除率は1%から0.7%になりました。改正内容によっては不動産市場に影響があり得るため、後悔しないためにも最新の情報を手に入れることが重要です。

下記のコラムでは最新の住宅ローン控除について解説しています。住宅ローン控除について詳しく知りたい方は国税庁のホームページと併せてご覧ください。

住宅ローン控除の利用要件とは?

次に、住宅ローン減税の適用条件を紹介します。

新築住宅の場合は下記のとおりです。

中古住宅の場合は、上記の他にも耐震基準に適合していること(または登記簿上の建築日付が1982年以降)などの要件があります。

要件の中でも特に注目していただきたいのが、「指定期間内に、居住用財産の譲渡による長期譲渡所得の課税特例などの適用を受けていないこと」です。

家を売却して住み替えをするという方は、譲渡所得税の特例制度を利用してしまうと、住宅ローン控除との併用ができません。

しかし、指定期間内に特例を利用していなければ、住み替えであっても住宅ローン控除を受けることは可能です。

住宅ローン控除と特例の利用どちらがお得なのかは、記事後半「4. 住宅ローン控除と特例、住み替えではどちらが良いのかシミュレーション」で検証します。

2. 住み替えをするときに使える譲渡所得の特例とは?

次に、家を売却したときに支払う税金(譲渡所得税)とその特例についてご説明します。

譲渡所得税とは何か

譲渡所得税は、マンションなどの不動産売却で得た利益(=譲渡所得)に対して課せられる税金です。

売却で利益を得た場合のみかかる税金であるため、譲渡所得がマイナスであった場合は税金を納める必要はありません。

譲渡所得は以下の式で計算されます。

譲渡所得=総収入金額-(取得費+譲渡費用)

総収入金額とは、基本的には売却した家の売買代金となります。

取得費とは、譲渡した資産の購入代金、取得時の仲介手数料、登録免許税、不動産取得税等で、取得費が不明な場合は、収入金額の5%を概算取得費とすることができます。

譲渡費用とは、譲渡時の仲介手数料、印紙税等です。

参考:国税庁 取得費となるもの

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3252.htm

譲渡所得税の税率

気になるのは、譲渡所得に対しての税率ですよね。

譲渡所得税は下記の3種類に分かれていて、それぞれ税率が異なり、納付先は国と市町村になります。

| 税金の種類 | 概要 | 税金を納めるタイミング |

|---|---|---|

| 所得税 | 個人の所得に対してかかる国税 | 売却翌年の2月16日から3月15日 |

| 復興特別所得税 | 東日本大震災の復興を目的に徴収される国税 (2037年まで) |

売却翌年の2月16日から3月15日 |

| 住民税 | 個人の所得に対してかかる地方税 | 売却翌年に年4回に分けて納付 |

譲渡所得税の算出は、譲渡所得にそれぞれの税率をかけて計算します。

譲渡所得×税率=譲渡所得税

譲渡所得税の税率は売却する家の所有期間により異なっています。

所有期間が5年以下の取引は売却益を目的とした投機的な取引と見なされ、税率が約2倍と高くなります。

| 所得税 | 住民税 | 復興特別所得税 | 合計 | |

|---|---|---|---|---|

| 短期譲渡所得(5年以下) | 30% | 9% | 0.63% | 39.63% |

| 長期譲渡所得(5年超) | 15% | 5% | 0.315% | 20.315% |

また、注意していただきたいのが所有期間の考え方です。

所有期間の基準日は売却を行った年の1月1日時点となります。実際の所有日数が5年を超えた時点ではなく、年を跨ぐ必要があるのでご注意ください。

例)

2018年10月1日にマンションを取得

2023年11月1日にマンションを売却

実際の所有期間は5年経過しているが、基準日は2023年1月1日

=譲渡所得税は短期譲渡所得(5年以下)で計算される

つまり、長期譲渡所得の税率を適用するためには、2024年1月1日以降に売却を行う必要があります。

譲渡所得税の特例

5年以下の所有の場合は税率が約40%、5年を超えた所有でも税率は約20%です。他の税金と比べてもかなり高いように思えます。

しかし、譲渡所得税には特例があります。特例を利用することで、譲渡所得税は0円になるケースも。

- ● マイホーム軽減税率の特例

- ● 3000万円の特別控除

- ● 買い替え特例

それぞれの特例について簡単にご説明します。

マイホーム軽減税率の特例

売却した住宅が自宅かつ所有期間が10年超の場合、軽減税率の特例対象となります。

譲渡所得が6000万円以下の部分について、下記の税率が適用されます。投資のための所有マンションは対象外です。

(6000万円を超える部分については5年超の税率となります)

| 所得税 | 住民税 | 復興特別所得税 | 合計 | |

|---|---|---|---|---|

| マイホーム軽減税率の特例対象(10年超) | 10% | 4% | 0.21% | 14.21% |

3000万円の特別控除

売却した家が自宅の場合は、譲渡所得から3000万円が控除できます。

つまり、譲渡益(譲渡所得)が3000万円以下の場合、譲渡所得税はかかりません。

この控除制度の正式名称は「居住用財産を譲渡した場合の3000万円の特別控除の特例」です。

この特例は自宅を売却した場合であれば、所有期間が短くても利用できます。

また、前述のマイホーム軽減税率の特例との併用も可能です。

3000万円の特別控除を利用した場合の計算式は下記のようになります。

つまり、譲渡益が3000万円以下の場合、譲渡所得税はかかりません。

(譲渡所得-3000万円)×税率=税額

3000万円特別控除の利用条件は下記の通りです。

- ● 住まなくなってから3年を経過する日の属する年の12月31日までに売ること

- ● 売る側と買取り側が、親子や夫婦など特別な関係でないこと

- ● 売却した年の前年または前々年に同じ3000万円特別控除、または買換え特例や譲渡損失の繰越控除を利用していないこと

3つ目の条件の通り、3000万円の特別控除は3年に一度だけ使える制度です。

また、住宅ローン控除との併用はできません。

買い替え特例

所有期間が10年を超える自宅を買い替えた場合に使用できる特例もあります。

買い替え特例(特定の居住用財産の買換えの特例)は、買い替えの際の金銭負担を軽減するために設けられている特例です。

買い替え特例の主な条件は下記の通りです。

- ● 住まなくなってから3年を経過する日の属する年の12月31日までに売ること

- ● 所有期間が10年を超えるものであること

- ● 売却代金が1億円以下であること

- ● 売った家と買い替え先の家がどちらも日本国内にあること

- ● 親子や夫婦など特別の関係がある人に対して売ったものでないこと

- ● 買い替える家の床面積は50㎡以上であること

前述の「マイホーム軽減税率の特例対象」「3000万円の特別控除」「住宅ローン控除」とは併用できませんのでご注意ください。

また、買い替え特例を過去2年以内に利用していた場合も再利用はできません。

軽減税率が適用されるための細かい適用条件は国税庁ホームページをご参照ください。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3305.htm

売却時の税金や特例については、下記の記事でさらに詳しく解説しています。

3. 住宅ローン控除と特例は併用できる?

自宅を売却したときの税金(譲渡所得税)には様々な特例がありますが、控除特例は併用できないものがほとんどです。

「3,000万円の特別控除の特例」は「マイホーム軽減税率の特例」と併用可能ですが、「買い替え特例」及び「住宅ローン控除」との併用はできません。

収支を計算し、もっともお得な条件となる控除特例を活用しましょう。

マイホームを買い替える場合は、住宅ローン控除額をシミュレーションし、どちらがお得になるかを比較してみましょう。

なお、マンション売却にかかる納税、および控除を受けるには、確定申告をする必要があります。

基本的には、以下3パターンのうちのいずれかを利用することになります。

| 控除制度 | パターン1 | パターン2 | パターン3 |

|---|---|---|---|

| マイホーム軽減税率の特例 | 〇 | × | × |

| 3000万円の特別控除 | 〇 |

× |

× |

| 買い替え特例 | × | 〇 | × |

| 住宅ローン控除 | × | × | 〇 |

4. 住宅ローン控除と特例、住み替えではどちらが良いのかシミュレーション

最後に、住み替えをしたときにどのパターンを利用するのが一番良いのかシミュレーションしてみました。

先ほどご紹介した3パターンの中から検討します。

| 控除制度 | パターン1 | パターン2 | パターン3 |

|---|---|---|---|

| マイホーム軽減税率の特例 | 〇 | × | × |

| 3000万円の特別控除 | 〇 |

× |

× |

| 買い替え特例 | × | 〇 | × |

| 住宅ローン控除 | × | × | 〇 |

①所有期間3年の自宅を売却(譲渡所得500万円)、その後6000万円の家を購入した場合

まずは、所有期間が5年以内のケースを考えてみます。

そんなに早く住み替えをする人はいないのでは、と思う方もいらっしゃるでしょう。しかし、例えば下記のような理由で購入してから数年以内に住み替えする人はいます。

- ● 今住んでいるところよりも住みたい家を見つけた

- ● 今住んでいるところに不満があるので、仕方なく

- ● 転勤することになった

- ● 子どもが生まれたので、今住んでいる家では手狭になった

- ● 離婚することになった

所有期間3年の自宅を売却したところ譲渡所得※は500万円となり、6000万円の家に住み替えたとします。

※譲渡所得=譲渡価額-譲渡費用-取得費

所有期間が10年以内なので、今回はマイホーム軽減税率の特例と買い替え特例は利用できません。

そのため、3000万円特別控除のみを利用するパターン1とパターン3でそれぞれ計算してみます。

パターン1(ただし3000万円特別控除のみ)

3000万円までは控除されるため、譲渡所得税は0円です。

もし所有期間が5年以内で譲渡所得が3000万円以上だった場合、譲渡所得から3000万円を引いた金額に39.63%を掛けることになります。

なお、パターン1では新居を住宅ローンで購入しても住宅ローン控除を受けることはできません。

パターン3(住宅ローン控除)

住宅ローン控除額や控除年数は、住宅の種類や性能によって異なります。

住宅ローン控除の詳細はこちらの記事をご覧ください。

今回は、ZEH水準を満たした6000万円の新築マンションを購入して、2024年に入居したとします。

譲渡所得税=500万円×39.63%=1,981,500円

年間の住宅ローン控除額=住宅ローンの年末時点の残債×0.7%=3500万円※×0.7%=245,000円

※ZEH水準を満たした新築住宅へ2024年に入居した場合、上限額は3500万円になります。そのため、3500万円以上の残債があっても、3500万円で計算します。

合計住宅ローン控除額=245,000円×13年間=3,185,000円

計算をした結果、譲渡所得税で納める金額よりも住宅ローン控除で減税される金額の方が大きいです。

つまり、今回のケースではパターン3(住宅ローン控除)がお得ということになります。

3000万円も控除される特例は魅力的に思えますが、このように譲渡所得がそれほど多くないのであれば、住宅ローン控除を選んだ方が良い場合もあるのです。

②所有期間8年の自宅を売却(譲渡所得1500万円)、その後6000万円の家を購入した場合

住宅、特にマンション価格は高騰が続いています。そのため、購入時よりも高く売却できたという事例は多くあります。

所有期間8年で売却したところ譲渡所得が1500万円で、その後6000万円の家に住み替えたとします。

今回のケースも所有期間が10年以内なので、マイホーム軽減税率の特例と買い替え特例は利用できません。

そのため、3000万円特別控除のみを利用するパターン1とパターン3でそれぞれ計算してみます。

パターン1(ただし3000万円特別控除のみ)

3000万円までは控除されるため、今回のケースも譲渡所得税は0円です。

もし所有期間が5年超・10年以内で譲渡所得が3000万円以上だった場合、譲渡所得から3000万円を引いた金額に20.315%を掛けることになります。

ただし、新居を住宅ローンで購入しても住宅ローン控除を受けることはできません。

パターン3(住宅ローン控除)

省エネ基準を満たした6000万円の中古住宅を購入して2024年に入居したとします。

譲渡所得税=1500万円×20.315%=3,047,250円

年間の住宅ローン控除額=住宅ローンの年末時点の残債×0.7%=3000万円※×0.7%=210,000円

※省エネ基準を満たした中古住宅へ2024年に入居した場合、上限額は3000万円になります。そのため、3000万円以上の残債があっても、3000万円で計算します。

合計住宅ローン控除額=245,000円×10年間※=2,100,000円

※中古住宅の場合、控除期間は10年間になります。

住宅ローン控除での減税額よりも、譲渡所得税の金額の方が高いです。

2つめのケースでは、パターン1の譲渡所得税の特例を利用した方が得をするということが分かります。

ただし、今回は中古住宅を購入したケースで考えました。

新築住宅で住宅性能が優れている場合は、控除期間は13年間になります。

住宅ローンの残債など個々の状況によりますが、住宅ローン控除(パターン3)の方がお得な場合もあります。

必ずご自身でシミュレーションしてみるようにしましょう。

所有期間11年の自宅を1億円で売却(譲渡所得3500万円)、

その後1億1000万円の家を購入した場合

最後に所有期間11年の自宅を1億2000万円で売却して譲渡所得が3500万円だったケースを考えてみます。

3500万円の売却益はさすがに大きすぎると驚く方もいらっしゃるでしょう。

しかし、住まいサーフィン会員の体験談では3000万円以上の売却益や含み益があると回答した方が複数いらっしゃいます。人によっては6000万円の売却益を得たという成功談も。

資産価値が高い物件の場合、買ったときよりも高い価格で売却できることがあります。

さて、今回は所有期間が10年を超えているので、マイホーム軽減税率の特例と買い替え特例が利用できます。

パターン1(マイホーム軽減税率+3000万円特別控除)

3000万円まで特別控除されるので、課税対象の譲渡所得は3500万円-3000万円=500万円です。

また、マイホーム軽減税率の特例により税率は14.21%となります。

譲渡所得税=500万円×14.21%=710,500円

なお、新居は住宅ローン控除を利用できません。

パターン2(買い替え特例)

次は買い替え特例を利用する場合です。

住んでいた家の売却価格(1億)よりも新しく購入する家の価格(1億1000万円)の方が高い場合、売却した時点では課税されません。

そのため、売却時点での譲渡所得税は0円です。

ただし、これは将来に繰り延べしただけなので、もし買い替えた家を売却する日が来るのなら、そのときに支払う必要があります。

買い替えた家を売却する予定がない場合や、買い替え時の予算が足りなくて、納税を先送りしたい場合には、パターン2を検討しましょう。

パターン3(住宅ローン控除)

まずは譲渡所得税の計算をしてみましょう。

譲渡所得税=3500万円×20.315%=7,110,250円

約710万円を譲渡所得税として納税しなければなりません。

売却益の3500万円から710万円を引くと、残るのは2790万円になります。せっかくの売却益も一気に減ってしまいましたね。

買い替える新居は1億1000万円で、2790万円を引いた8210万円を住宅ローンで借り入れするとします。

長期優良住宅と認定された新築マンションに2024年に入居すると、住宅ローン控除額はこのようになります。

年間の住宅ローン控除額=住宅ローンの年末時点の残債×0.7%=4500万円※×0.7%=315,000円

※長期優良住宅と認定された新築住宅へ2024年に入居した場合、上限額は4500万円になります。そのため、4500万円以上の残債があっても、4500万円で計算します。

合計住宅ローン控除額=315,000円×13年間=4,095,000円

今回のケースでは、合計の住宅ローン控除額よりも支払った譲渡所得税の方がずっと多いという結果になりました。

譲渡所得が多いケースでは、住宅ローン控除ではなくて譲渡所得税の特例を選択した方が良さそうです。

パターン1とパターン2のどちらが良いのかは各々の状況やライフプランによっても変わってきます。

どちらの方が良いのか、各自シミュレーションしてみてくださいね。

なお、住宅ローン減税と譲渡所得税の特例は、確定申告を行うことで申請が完了します。何も手続きをしないと、たとえ条件を満たしていても減税されませんのでご注意ください。

確定申告はマイナンバーカードがあれば、スマートフォンを使って自宅で手続きを行うことができます。

給与所得者(会社員)は住宅ローン減税は入居した翌年に1度だけ確定申告すれば、その後の12年間(または9年間)は年末調整時に会社へ住宅ローン残高証明書を提出するだけです。自営業などそれ以外の方は、2年目以降も確定申告が必要です。

申告方法など詳しくは国税庁のホームページをご確認ください。

国税庁 https://www.nta.go.jp/index.htm

年末調整の住宅ローン控除の手続きについては、こちらのコラムで詳しく解説しています。

【2024年・令和6年度最新】年末調整の住宅ローン控除「住宅借入金等特別控除申告書」の書き方を解説!どう記載する?

2024/10/11

年末調整における「住宅借入金等特別控除申告書」の書き方について解説します。

5.まとめ

今回の記事では、住み替え時の住宅ローン控除制度について詳しく解説しました。

以上のように、家を買い替える際にはさまざまな税制上の特例や控除を受けることができます。

譲渡所得税の特例と住宅ローン控除制度は併用できません。

どちらを使う方がお得なのかは、売却益や購入する物件によって変わってきますので、住み替えをする予定の方は事前にしっかり調べておきましょう。

また、都心マンションを中心に住宅価格が高騰しているので、マイホーム選びが以前よりも難しくなったと感じている方も多くなっています。

例えば、中古マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「スーモ等で見つけた物件が6,000万円で売出されている。この駅でこの価格少し高い気がするけど、本当に適正な価格なのだろうか?」

- ● 「適正な価格(沖式査定額:5,400万円)が分かれば、指値(値下げ交渉)を入れて、自分の予算内である5,500万円で強気に交渉出来るのになあ。。」

- ● 「どのサイトも適正な価格が分からないし、表示されていても、マンション単位で大雑把、お部屋毎に間取り、向き、階数を考慮されていない気がする」

住まいサーフィンの各物件詳細ページでは、お部屋毎に価格査定を行っています。

これにより、購入検討しているお部屋の「適正価格」を正確に把握することができます。

物件詳細ページの便利な活用方法は、下記の動画でさらに詳しくご説明しております。

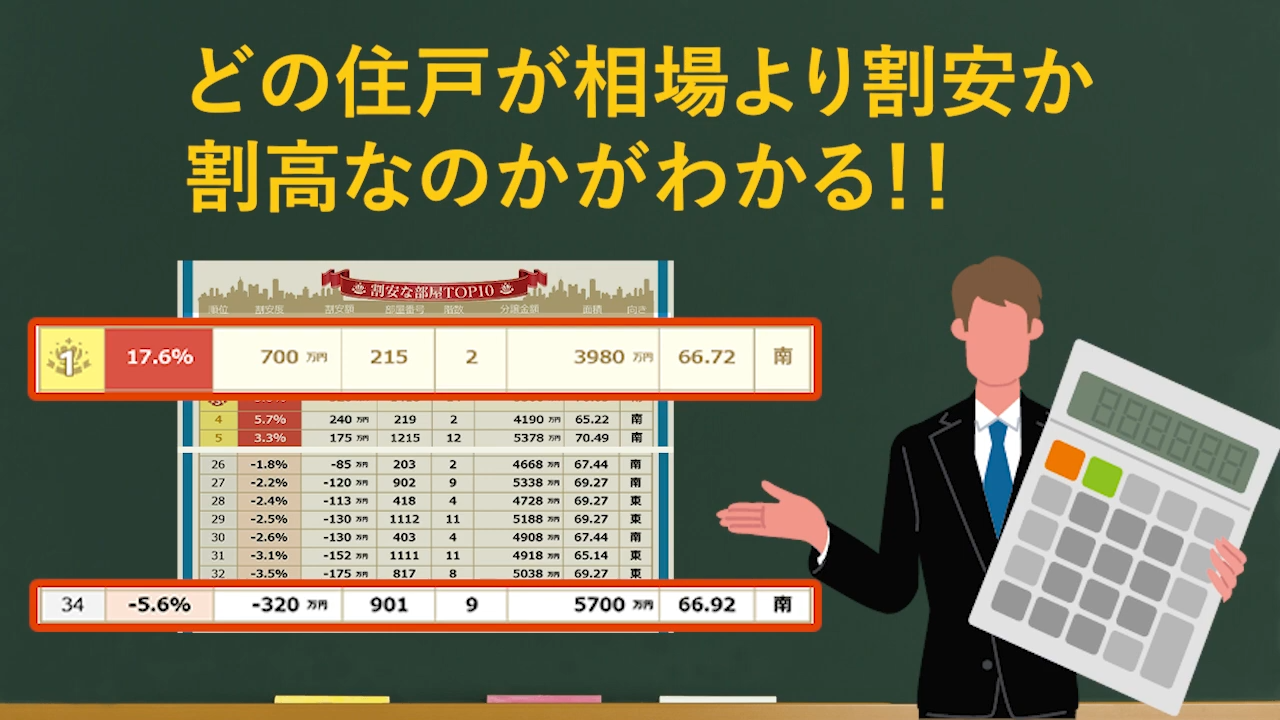

例えば、新築マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「将来値下がりしないか心配。資産性があるかどうか簡単に分かったら良いな」

- ●「階数や間取りで価格がバラバラ。どの部屋が一番お得で割安なのか分かったら良いな」

住まいサーフィンの各物件詳細ページでは、将来の資産性が一目で判断できる「儲かる確率」を公開しています。

また、「住戸比較レポート」は住戸別の割安度がランキングで確認できるため、お得なお部屋がすぐに見つかります。

儲かる確率や住戸比較レポートは、会員であれば、無料で利用できます。

でもなぜ、住まいサーフィンに出来て、他のサイトには出来ないの?と疑問を持つかもしれません。

そこには、住まいサーフィンにしかない3つの理由があります。

住まいサーフィン独自の特徴

- 1.広告サイトではないため、売主への忖度が不要

- 2.サイト開設25年と老舗であるが故に、過去から蓄積されたビッグデータを保持・分析している

- 3.不動産業者、金融機関、REITといったプロにコンサル及び情報提供している精緻なデータを活用している

しかしなぜ、こんなに有用なデータを無料で公開するの?と怪しく感じる方もいるのではないでしょうか。確かに怪しいですよね。

その理由として、住まいサーフィンを開設した代表の沖有人が掲げる理念があります。

それは不動産売買における情報の非対称性を無くすことです。

昔から、不動産業者は売り手に不利益となる情報を隠すため、騙されて損をする消費者が後を絶ちません。

そんな消費者を減らすために、住まいサーフィンで購入に役立つ情報を無料公開し、理論武装してほしいとの思いがあります。

住まいサーフィンは、購入検討する全ての消費者に情報を活用してもらうため、有料ではなく無料で情報提供を行っています。

ただし、運営にはお金がかかります。

そのため、不動産業者や金融機関等の企業にコンサル提供を行い利益を得ることで、住まいサーフィンの無償利用を実現しています。

無料会員登録するだけで、全ての情報が確認できリスクなく始められます。

退会も簡単に出来ますので、まずは気軽に登録して、マンション購入を成功させましょう!

簡単無料登録はこちらから!

マンション購入に役立つコラム記事

- SUUMOとの違い

- 資産性とは?

- 購入メリット

- 購入の流れ

- 最適な購入時期

- 必要な初期費用

- 女性のマンション購入

- 独身のマンション購入

- 中古マンション失敗談

- 築20年マンション

- マンションと戸建て比較